Pagar el impuesto de autónomos por Internet

¿Le pagaron a través de un préstamo de su empleador, y aún no ha pagado el impuesto que debe en su totalidad o acordado un plan de pago para septiembre de 2020? Entonces es importante que te pongas en contacto con HMRC lo antes posible.

Recuerda que no pagas el mismo tipo de impuesto sobre la renta por todos tus beneficios comerciales. Sólo pagas el tipo de Impuesto sobre la Renta sobre tus beneficios comerciales en el tramo. Por ejemplo, si gana 52.000 libras esterlinas al año, el impuesto sobre la renta que pagará es el siguiente:

A partir del 6 de abril de 2022, las cotizaciones de la clase 4 del NIC aumentarán temporalmente en un 1,25% para financiar los costes de la asistencia sanitaria y social y ayudar a eliminar los atrasos del NHS. Esto se pagará en su declaración de impuestos de autoevaluación a finales de enero de 2024.

Si no puede presentar o pagar su declaración de impuestos de autoevaluación antes del 31 de enero de 2022, no se le cobrarán multas por retraso en la presentación o en el pago si su declaración se presenta antes del 28 de febrero de 2022 y se paga en su totalidad (o se establece un acuerdo de plazo para pagar) antes del 1 de abril de 2022.

¿A partir de qué cantidad se empieza a tributar como autónomo?

La mayoría de los autónomos pagan el NIC de clase 2 si sus beneficios son de al menos 6.515 libras durante el año fiscal 2021-22. O 6.475 libras en el ejercicio fiscal 2020-21. Si superas este límite, pagarás 3,05 libras a la semana, o 158,60 libras al año tanto en el ejercicio fiscal 2021-22 como en el 2020-21.

¿Debo pagar impuestos en mi primer año de trabajo por cuenta propia?

Durante el primer año como autónomo, podría haber un largo retraso antes de pagar cualquier impuesto, pero, cuando llegue, la factura será probablemente grande y podría cubrir los beneficios de 18 meses.

¿Es caro ser autónomo?

Trabajar por cuenta propia es liberador y extraordinariamente caro. Hay que hacer frente a elevadas facturas de impuestos, contratar un seguro médico y de invalidez y financiar la jubilación sin ayuda de la empresa.

Calculadora de impuestos para autónomos 2020

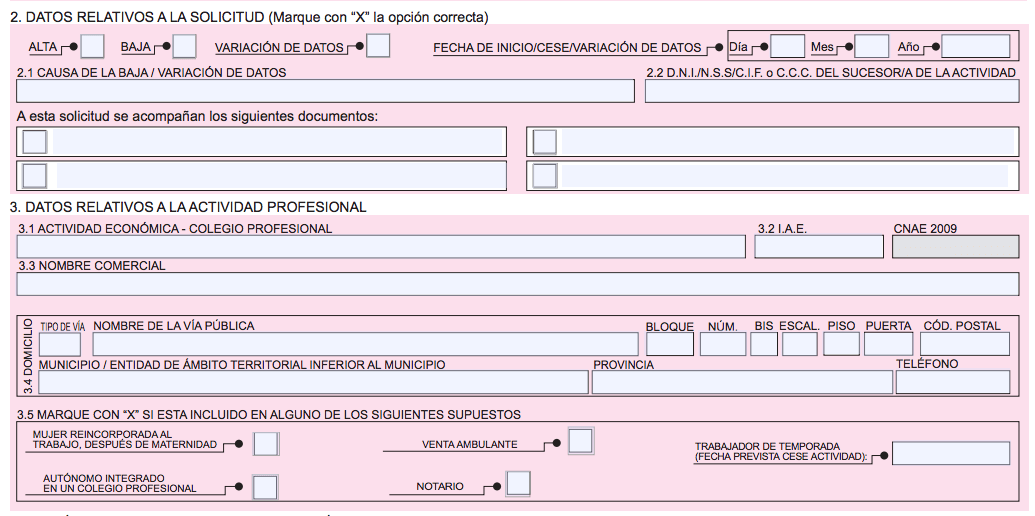

Si no tiene un contable, tendrá que calcular los ingresos y gastos de su negocio y luego incluir estas cifras en su declaración de la renta. Normalmente tendrá que agrupar sus gastos antes de incluirlos en la declaración de la renta. La mayoría de las pequeñas empresas sólo tendrán que indicar tres cifras en la declaración de la renta: el total de los ingresos de la empresa, el total de los gastos de la empresa y los beneficios (o pérdidas). Deberá indicar en las casillas correspondientes cualquier ajuste de sus cifras, por ejemplo, por el uso privado de bienes o servicios de la empresa, o por los gastos de capital.

El formulario de declaración de impuestos de autoevaluación le mostrará cómo sumar las cifras. Si utiliza la autoliquidación en línea, esto se hará automáticamente, siempre que ponga la información de la contabilidad de su empresa en las casillas correctas.

¿Cuánto puedo ganar al mes sin pagar impuestos?

Su asignación personal libre de impuestos

La compensación personal estándar es de 12.570 £, que es la cantidad de ingresos por los que no tiene que pagar impuestos. Su compensación personal puede ser mayor si solicita la compensación por matrimonio o la compensación por ceguera. Es menor si sus ingresos superan las 100.000 libras.

¿Cuánto puedo ganar antes de tener que pagar impuestos?

Soltero. No tener 65 años o más: La cantidad mínima de ingresos necesaria para declarar impuestos en 2020 debe ser de 12.400 dólares. De 65 años o más: Debe ser más de $14,050 para presentar una declaración de impuestos. Si sus ingresos no ganados fueron más de $1,050, debe presentar una declaración.

¿Pagas menos impuestos si eres autónomo?

Los tipos impositivos de los autónomos son los mismos que los de los trabajadores por cuenta ajena. La mayoría de las personas reciben una asignación personal estándar libre de impuestos; los tipos, tramos y umbrales del impuesto sobre la renta se aplican también a todos.

¿Cuánto cuesta el impuesto sobre el trabajo autónomo?

La verdad es que no. Sólo hay que organizarse. Cuando inicias tu negocio, debes rellenar unos cuantos formularios, pero hay mucha información en Internet que te ayudará. Su asesor fiscal puede registrar una empresa por usted. Firma.de puede registrar una empresa por ti. Hay muchos recursos para ayudar a los empresarios, incluso en inglés.

Después, debes llevar la contabilidad cada mes. Esta es la parte más difícil. Un buen asesor fiscal te lo pondrá muy fácil. Los programas fiscales como Sorted, LexOffice y Debitoor pueden ayudar con la facturación y la declaración del IVA. Algunos bancos como Kontist, Holvi y Penta también pueden facilitarte la contabilidad.

Si no habla alemán, las cosas son un poco más difíciles. El formulario para registrar tu empresa está completamente en alemán (pero Sorted te permite rellenarlo en inglés). El Finanzamt sólo se comunica en alemán. Si tienes un asesor fiscal que hable inglés, puede encargarse de todo por ti.

Si te trasladas a Alemania para trabajar como autónomo, es un poco más complicado, porque debes encontrar un apartamento, registrar tu dirección y solicitar el permiso de residencia, todo al mismo tiempo. Durante ese tiempo, no puedes trabajar (porque no tienes permiso de residencia), así que necesitas muchos ahorros.

¿Cuánto puede ganar una pequeña empresa antes de pagar impuestos en el Reino Unido?

Obligaciones fiscales de los empresarios individuales

Como empresario individual, su asignación personal libre de impuestos es de 12.500 libras. Mientras gane menos de esa cantidad, no tendrá que pagar ningún impuesto sobre la renta. Si su empresa gana entre 12.501 y 50.000 libras, pagará un tipo básico del 20% del impuesto sobre la renta.

¿Puedo trabajar por cuenta propia?

Sí, en algunos casos las personas pueden ser legítimamente autónomas y trabajar sólo para una empresa, por ejemplo, si están empezando como autónomos y están buscando nuevos clientes.

¿Qué es la tasa de impuestos de los autónomos en 2020?

Tipos impositivos de los autónomos para 2019-2020

Para el ejercicio fiscal 2020, el tipo impositivo de los autónomos es del 15,3%. La Seguridad Social representa el 12,4% de este impuesto y Medicare el 2,9%. Después de alcanzar un determinado umbral de ingresos, 137.700 dólares para 2020, no tendrás que pagar impuestos a la Seguridad Social por encima de esa cantidad.

Cómo pagar la cuota de autónomos en 2020

¿Lleva menos de un año como autónomo? Si estás empezando, es posible que hayas trabajado en un empleo antes del año fiscal antes de hacer el cambio a autónomo, o que estés trabajando en varios empleos. En este caso, es posible que tenga más de una fuente de ingresos que tendrá que declarar en su declaración de la renta.

Si ha trabajado por cuenta ajena durante parte del año, es probable que su empleador declare sus ingresos como empleado al Servicio de Impuestos Internos (IRS) en el formulario W-2. Además, es posible que también reciba ingresos por cuenta propia que sus clientes declaren al IRS en un formulario 1099-NEC (1099-MISC en años anteriores). Por último, es posible que reciba ingresos de sus clientes durante el transcurso de su negocio que no se declaran en un formulario 1099-NEC. Si recibe pagos a través de servicios de pago en línea como PayPal, podría recibir un 1099-K. Los pagadores también enviarán estos formularios al IRS para informar de sus ingresos, por lo que es importante incluir todos sus ingresos en su declaración de impuestos.

En el marco del Plan de Rescate Americano, se han introducido cambios en los requisitos de declaración del formulario 1099-K para las redes de pago de terceros, como Venmo y Cash App, que procesan pagos con tarjeta de crédito/débito o transferencias de pagos electrónicos. El cambio comienza con las transacciones a partir de enero de 2022, por lo que no afecta a los impuestos de 2021. A partir del año fiscal 2022, si alguien recibe un pago por bienes y servicios a través de una red de pago de terceros, sus ingresos se declararán en el Formulario 1099-K si se procesaron 600 dólares o más, en lugar del actual requisito de declaración del Formulario 1099-K de 200 transacciones y 20.000 dólares. Este cambio podría afectar a las personas que trabajan en la economía colaborativa, los vendedores en línea, los contratistas independientes y otros propietarios de negocios autónomos.