¿Tienes un piso heredado por varios hermanos y no sabes cómo afecta al Impuesto sobre la Renta de las Personas Físicas (IRPF)? En este artículo, te explicaremos de manera clara y concisa todo lo que necesitas saber sobre este tema. Descubre las implicaciones fiscales de tener una propiedad compartida y cómo declarar correctamente en tu declaración de la renta. No pierdas más tiempo y asegúrate de cumplir con tus obligaciones tributarias de forma efectiva.

Ventajas

- Reparto de responsabilidades: Uno de los principales beneficios de heredar un piso entre varios hermanos es que se puede compartir la carga y las responsabilidades asociadas con la propiedad. Esto incluye los gastos de mantenimiento, reparaciones, impuestos y cualquier otro requerimiento relacionado.

- Patrimonio compartido: Al heredar un piso entre varios hermanos, se tiene la oportunidad de mantener un patrimonio familiar compartido. Esto puede ser especialmente valioso si el piso tiene un valor sentimental o histórico para la familia.

- Ahorro de impuestos en el IRPF: Dependiendo de las circunstancias particulares, heredar un piso entre varios hermanos puede ofrecer ventajas fiscales en el Impuesto sobre la Renta de las Personas Físicas (IRPF). Esto puede resultar en un ahorro significativo en impuestos al momento de la venta o alquiler del inmueble.

- Diversificación de inversiones: Heredar un piso entre varios hermanos puede ser una forma de diversificar las inversiones de cada uno de ellos. En lugar de tener todo el capital invertido en un solo activo, se puede repartir entre varios inmuebles, lo que reduce el riesgo y aumenta las oportunidades de ganancias.

- Posibilidad de alquiler: Si los hermanos no desean vivir en el piso heredado, pueden optar por alquilarlo y obtener ingresos adicionales. Esta opción puede ser especialmente beneficiosa si el piso está ubicado en una zona demandada y se puede obtener una buena rentabilidad. Además, los gastos y beneficios de la propiedad se pueden compartir entre los hermanos, lo que reduce la carga financiera para cada uno.

Desventajas

- Complejidad en la declaración de impuestos: Cuando un piso es heredado por varios hermanos, el proceso de declarar el Impuesto sobre la Renta de las Personas Físicas (IRPF) puede volverse complicado. Cada hermano debe calcular su parte proporcional de la ganancia obtenida al vender el piso y presentarla correctamente en su declaración de impuestos. Esto implica un mayor tiempo y esfuerzo para completar los trámites fiscales.

- Conflictos entre hermanos: La herencia de un piso por varios hermanos puede generar conflictos y tensiones familiares. Las decisiones relacionadas con la venta, el alquiler o el uso del piso pueden ser motivo de disputas y desacuerdos. Cada hermano puede tener diferentes necesidades y objetivos financieros, lo que puede dificultar la toma de decisiones consensuadas y generar conflictos que afecten negativamente las relaciones familiares.

- Dificultades para tomar decisiones: Al ser varios hermanos los propietarios de un piso heredado, puede resultar complicado tomar decisiones importantes sobre el inmueble. Cada hermano puede tener opiniones diferentes sobre qué hacer con el piso, como venderlo, alquilarlo o mantenerlo como inversión. Estas divergencias de opinión pueden retrasar la toma de decisiones importantes y dificultar la gestión efectiva del piso heredado.

¿Cuál es el procedimiento para incluir un piso heredado en la declaración de la renta?

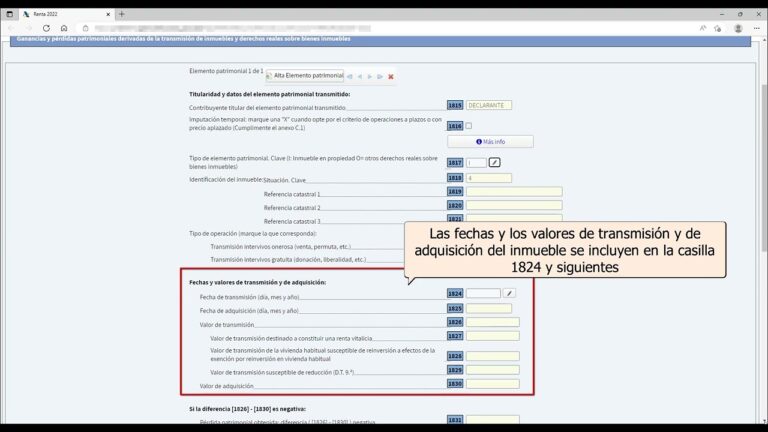

¿Cómo incluir en la declaración de la renta la venta de un piso heredado? Para declarar la venta de un piso heredado en la declaración de la renta, es necesario completar la página 16 del formulario. En esta sección, se debe marcar la casilla 1.627, ya que se trata de un elemento patrimonial, concretamente un inmueble. Es importante asegurarse de incluir toda la información relevante de la transacción para evitar posibles inconvenientes con la Agencia Tributaria.

En resumen, para declarar la venta de un piso heredado en la declaración de la renta, se debe completar la página 16 y marcar la casilla 1.627. Esta sección permite informar a la Agencia Tributaria sobre el elemento patrimonial vendido, en este caso, un inmueble. Es fundamental proporcionar todos los detalles necesarios para una correcta declaración y evitar futuros problemas con la autoridad fiscal.

¿Cuál es el proceso de tributación de la herencia de un piso?

La tributación de la herencia de un piso se realiza según los tramos establecidos por Hacienda para el pago del IRPF. Estos tramos varían en función del beneficio obtenido de la vivienda heredada. Por ejemplo, si el beneficio es de hasta 6.000 euros, se aplicará un tipo impositivo del 19%. Para beneficios entre 6.000 y 50.000 euros, el tipo será del 21%, mientras que para beneficios entre 50.000 y 200.000 euros, el tipo impositivo será del 23%. Si la ganancia oscila entre los 200.000 y los 300.000 euros, se tributará un 27%, y para ganancias a partir de 300.000 euros, el tipo impositivo será del 28%. Es importante tener en cuenta estos tramos al calcular el impuesto a pagar por la herencia de un piso.

¿Cuál es el método para calcular el valor de adquisición de una vivienda heredada?

El cálculo del valor de adquisición de una vivienda heredada se realiza tomando en consideración el precio declarado de la propiedad al momento de la herencia, así como los gastos asociados a la titularidad de la casa. Este valor refleja el costo inicial de la vivienda y es fundamental para determinar posibles ganancias o pérdidas en caso de venta futura. Por otro lado, el valor de transmisión se refiere al precio de venta de la vivienda una vez realizada la herencia, y se obtiene restando los gastos generados durante el proceso de compraventa. Ambos valores son de suma importancia para evaluar el rendimiento de la inversión inmobiliaria y tomar decisiones financieras adecuadas.

Dividiendo la carga: Cómo afecta el IRPF a la herencia compartida entre hermanos

Dividiendo la carga: El Impuesto sobre la Renta de las Personas Físicas (IRPF) juega un papel crucial en la herencia compartida entre hermanos, ya que puede tener un impacto significativo en la distribución de los activos. En muchos casos, los hermanos se enfrentan a una carga tributaria considerable al recibir una herencia, lo que puede dificultar la división equitativa de los bienes. Es importante entender cómo funciona el IRPF en este contexto y buscar asesoramiento profesional para minimizar su impacto, asegurando así una repartición justa y justa de la herencia entre los hermanos.

Maximiza tu herencia: Descubre las implicaciones fiscales del IRPF en herencias familiares

¿Quieres proteger y maximizar tu herencia familiar? Entonces, es fundamental que comprendas las implicaciones fiscales del Impuesto sobre la Renta de las Personas Físicas (IRPF) en las herencias. Conocer cómo este impuesto afecta a la transmisión de bienes y activos te permitirá planificar de manera estratégica y evitar posibles pérdidas financieras. No dejes que el desconocimiento te afecte, descubre ahora las claves para optimizar tu patrimonio y asegurarte de que tus seres queridos reciban lo que les corresponde.

En el complejo mundo de las herencias familiares, las implicaciones fiscales del IRPF pueden ser un obstáculo importante si no se manejan adecuadamente. Sin embargo, con la información correcta y una planificación cuidadosa, puedes minimizar su impacto y maximizar la cantidad que tus herederos recibirán. Aprende cómo aprovechar las exenciones y bonificaciones disponibles, así como las estrategias de reducción de impuestos, para proteger tu patrimonio y asegurarte de que tus bienes se transmitan de acuerdo con tus deseos. No dejes que los impuestos disminuyan el valor de tu herencia, descubre ahora cómo hacer que tus activos trabajen para ti y para las generaciones futuras.

En resumen, al heredar un piso por parte de varios hermanos, es importante tener en cuenta las implicaciones fiscales del IRPF. Cada hermano deberá declarar su parte correspondiente de la herencia y pagar los impuestos correspondientes. Es recomendable buscar asesoramiento profesional para asegurarse de cumplir con las obligaciones tributarias y evitar futuros problemas. Además, es fundamental mantener una comunicación clara y transparente entre los hermanos involucrados para tomar decisiones conjuntas y evitar conflictos. En definitiva, la herencia de un piso por varios hermanos puede ser un proceso complejo, pero con la orientación adecuada y una buena planificación, se pueden evitar complicaciones y disfrutar de los beneficios de esta adquisición conjunta.